科技创新:“工业之眼”机器视觉,工业制造中的智能助手

// 01. 基本概念及技术介绍

1. 什么是机器视觉?

在多数工业场景下,机器视觉通过利用投射多角度多类型的光源,使用各类非接触性传感器获取被检测目标的图像、尺寸、瑕疵等信息,并对获取的数据进行分析,从而在帮助提升产品检测效率的同时降低生产的成本。其主要功能从易难度到难实现分别为识别、测量、定位、检测。目前的主要应用场景多为新能源、半导体、汽车、光伏等行业。

2. 中国机器视觉行业发展历程

机器视觉的发展史可追溯至上世纪60年代末,而中国相较海外发展起步晚,直到90年代中后期才开始有初步探索具体的应用场景。中国工业机器视觉如图所示可粗略地分为四个阶段。近年来,随着机器视觉行业从2D技术向3D技术的递进,算法层面AI技术和深度学习的应用,中国机器视觉相关软硬件国产化应用需求、自研比例不断提升。

3. 中国机器视觉发展驱动力

过去几十年间机器视觉行业在中国的发展主要有三个核心驱动力,分别为:

国家及地方的激励政策(2016年-至今)

制造业市场增长带来的对于国产化机器视觉的高应用需求

由于技术突破带来的更宽广的应用场景及更低廉的使用成本

// 02. 机器视觉技术路径及产品简介

1. 工业机器视觉应用产品

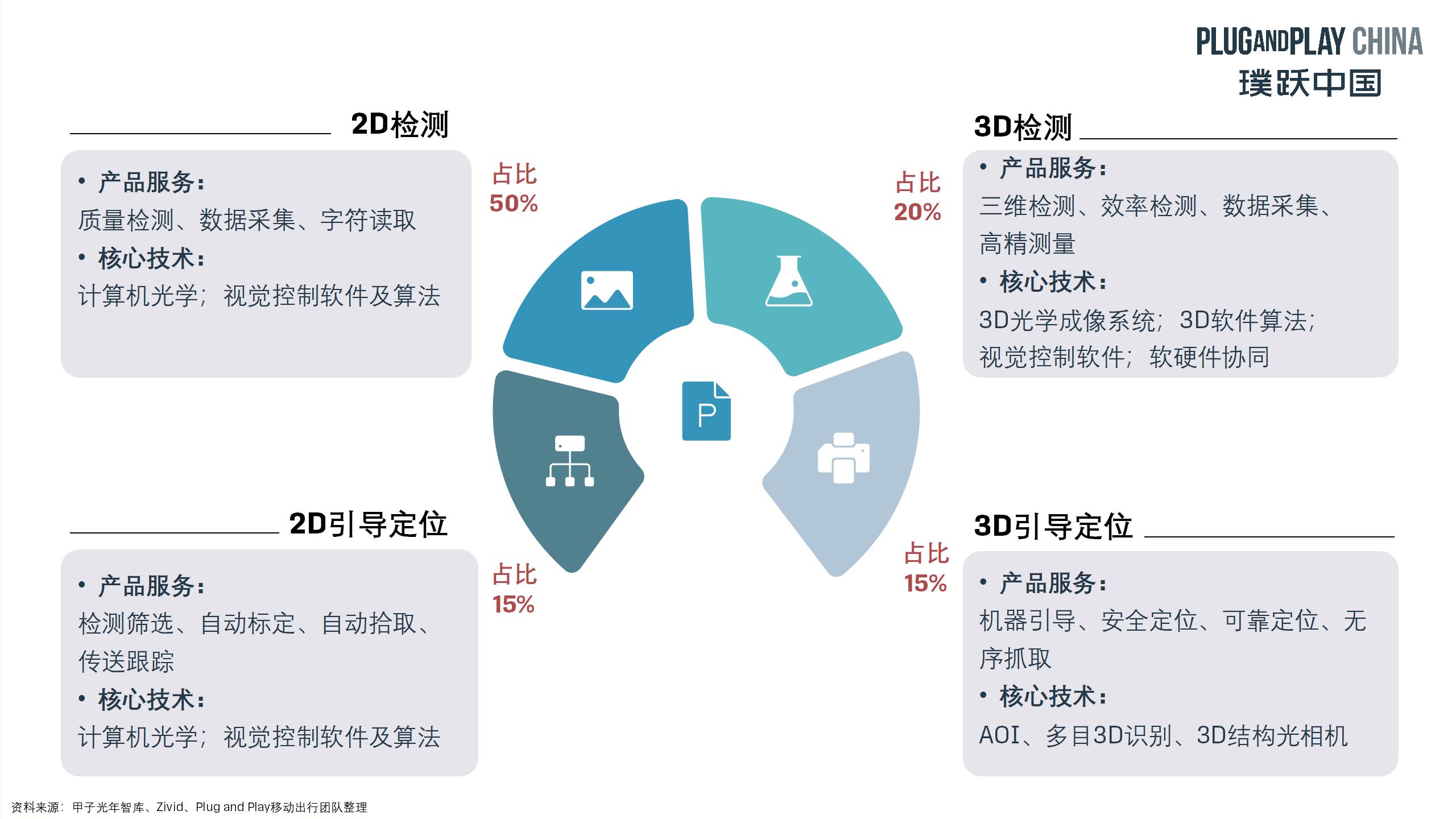

依据应用场景与应用需求可将工业视觉应用产品分为四类:2D检测类、3D检测类、2D引导定位类与3D引导定位类。从工业视觉应用产品分类情况来看,2D检测类应用产品最多,占比50%,市场竞争更为激烈;其次是3D检测类,占比20%,应用较少的是2D与3D引导定位类,占比均为15%,3D引导定位类技术更超前,服务能力较强,是未来需求较多的产品,厂商也均在着重布局。

2. 标准机器视觉工作流程

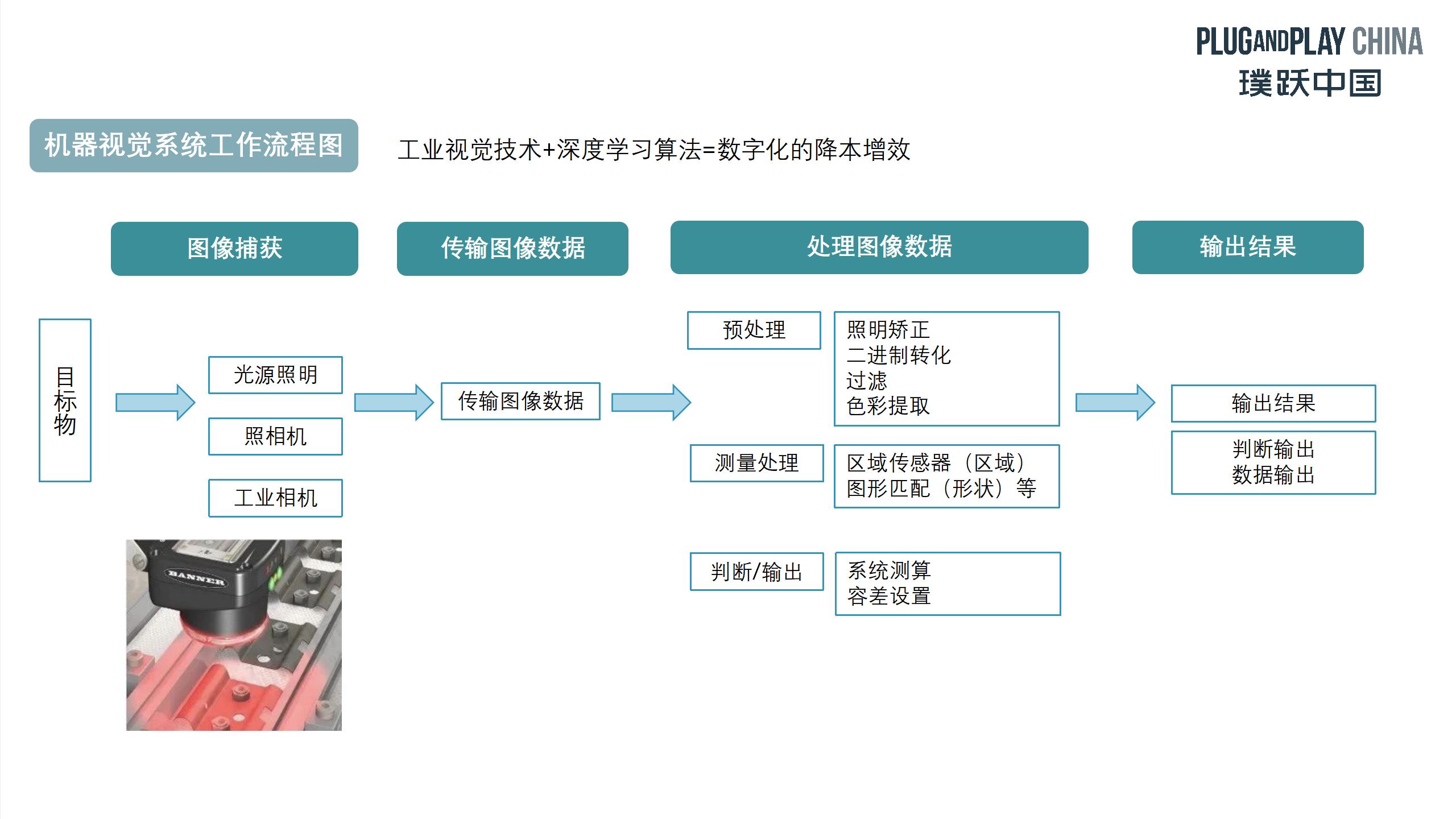

机器视觉系统工作流程包含图像捕获、图像数据传输、图像数据处理和结果输出四步骤。其中,对视觉信息的特征获取是机器视觉的关键环节,高效的信息获取通常需要根据具体的使用场景,使用特定的识别方法及光源来实现准确的特征获取、识别及处理结果。传统的2D机器图像识别技术通常需要提供数据采集、字符读取等服务,这对计算机光学、视觉控制软件及算法提出了较高的要求。近年来,多个行业对于整体检测识别的需求催生了3D图像视觉相关的技术,这在2D机器图像技术的基础上对3D光学成像系统、3D软件算法及场景化的软硬件一体化协同提出了更高的要求。

3. 机器视觉产品的技术迭代趋势

硬件方面:2D向3D视觉加速演进

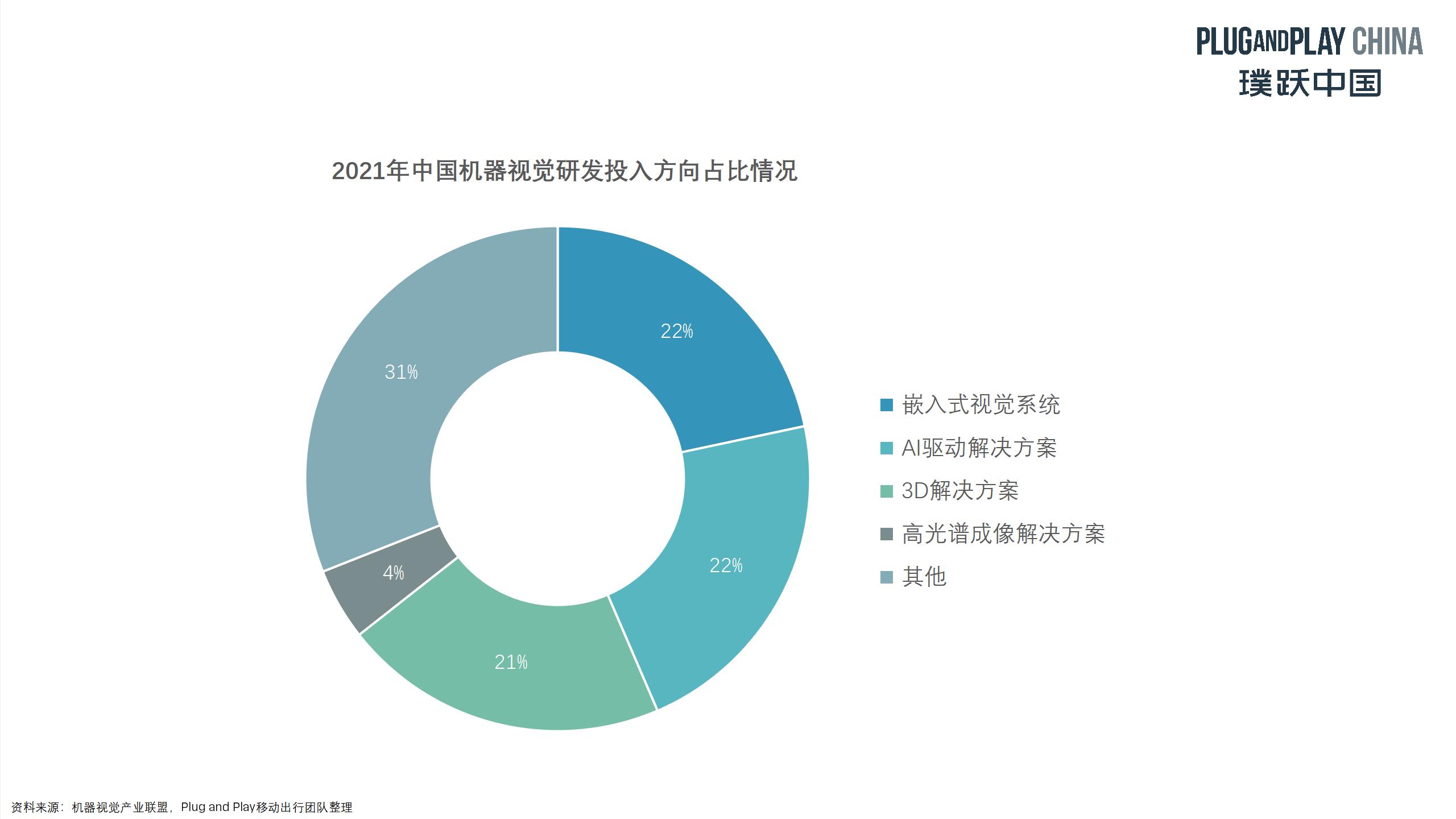

在机器视觉的高端产品线上,从2D向3D视觉的演进是近年的重要技术潮流。2019-2021年,机器视觉行业在3D解决方案方向研发投入从2.3亿元增长至6.5亿元。

软件方面:算法平台成为差异化竞争抓手

AI驱动的解决方案已成为机器视觉行业研发投入最多的方向。

从2D到3D的转变已成为继黑白到彩色、低分辨率到高分辨率、静态图像到动态影像后的第四次视觉技术突破。

3D视觉技术满足更高精确度和自动化要求,为生产模式和效率带来了质的变化。

4. 目前3D图像视觉的主流技术

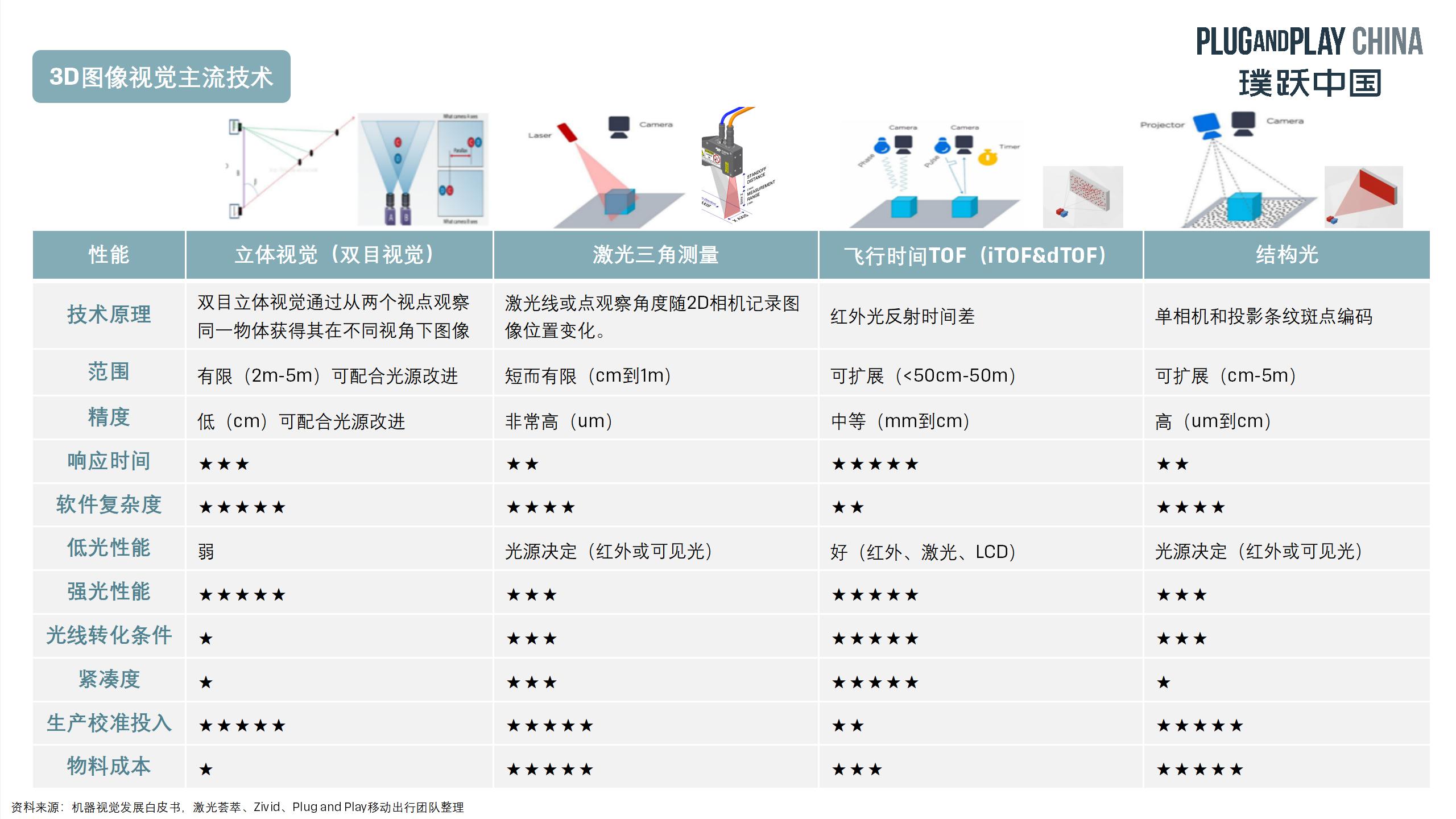

立体视觉(双目):立体视觉是一种基于双目摄像头的技术,通过两个摄像头从不同的角度拍摄同一场景,并利用图像上的视差信息来计算物体的深度。通过对比左右两个图像中对应像素的位置差异,可以确定物体的距离和形状。这种技术通常需要进行标定以确定摄像头之间的几何关系。

飞行时间(TOF):飞行时间是一种利用光传播的时间来测量物体距离的技术。它通过发射脉冲光并测量它从光源到物体再到相机的时间来计算距离。通过对大量光束进行测量,可以建立整个场景的深度图像。TOF技术通常具有快速测量速度和较高的精度,适用于动态场景和近距离测量。

结构光:结构光是一种使用投射器发射特定光纹或编码图案,并利用相机来捕捉这些纹理信息的技术。当光纹投射到物体表面时,由于物体的形状不同,光纹会发生畸变。相机捕获到的畸变图案可以用来计算物体的深度和形状。结构光技术通常需要准确的光纹投射和图案匹配算法。

激光三角测量:激光三角测量是一种使用激光器发射激光束,并利用相机来测量激光在物体表面上反射位置的技术。通过测量激光束的入射角度和相机捕获到的反射点位置,可以计算物体的深度。激光三角测量通常具有较高的测量精度和大范围的测量距离,适用于长距离或复杂形状的物体。

// 03. 机器视觉应用场景及市场规模

1. 工业视觉主要应用场景

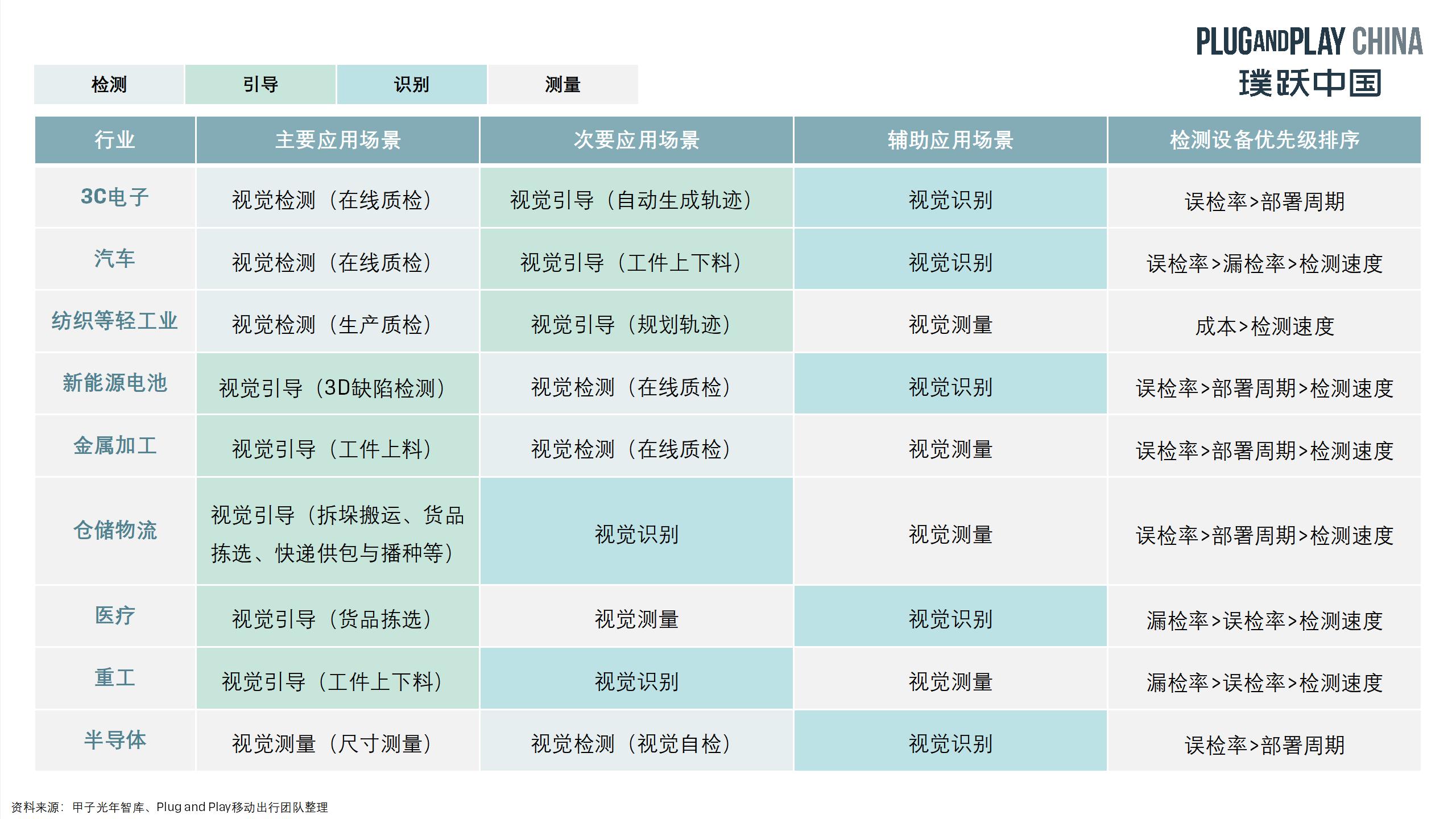

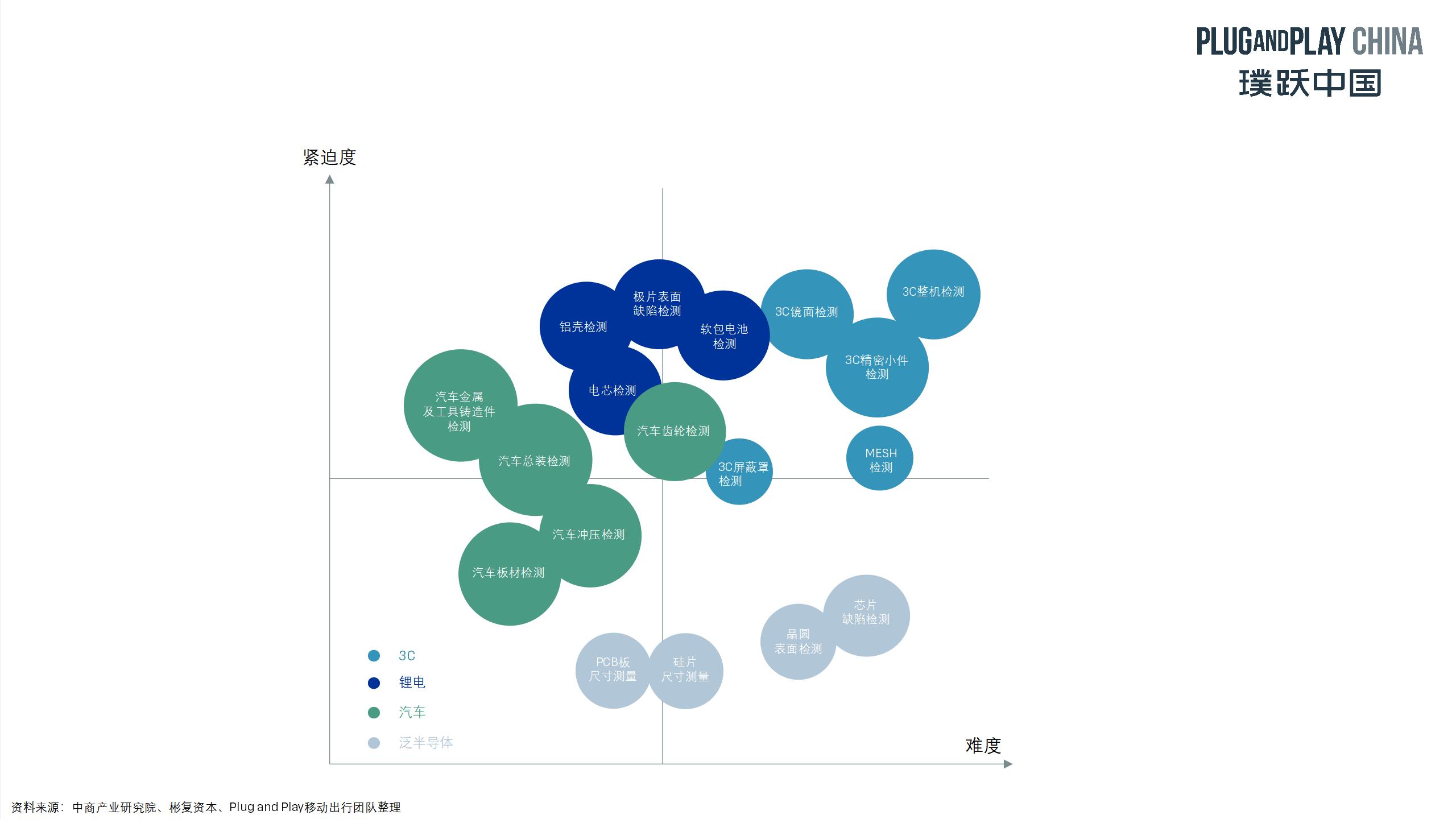

目前,机器视觉相关的产品主要集中在3C、锂电、汽车、泛半导体等行业,其主要应用场景为视觉检测与视觉引导。在具体的行业应用上,不同行业场景的智能化基础的差异决定了各行业对于新兴的3D及AI视觉检测的接受程度的不同,进而对潜在的市场规模产生影响。

在3C、汽车、泛半导体、PCB和新能源检测等行业中,由于传统机器视觉应用基础好、设备投入产出相对较高等优势,AI视觉检测应用较为成熟,拥有可落地和大批量交付解决方案,采购意愿强烈且价格相对不敏感。但这些行业对设备精度、稳定性、部署周期和可迁移性等要求较高,且大客户集中。而在医药、印刷、食品包装和纺织等行业中,属于长尾市场,对价格敏感,需求分散在多个应用场景中,但整体潜在市场空间庞大。

2. 市场规模

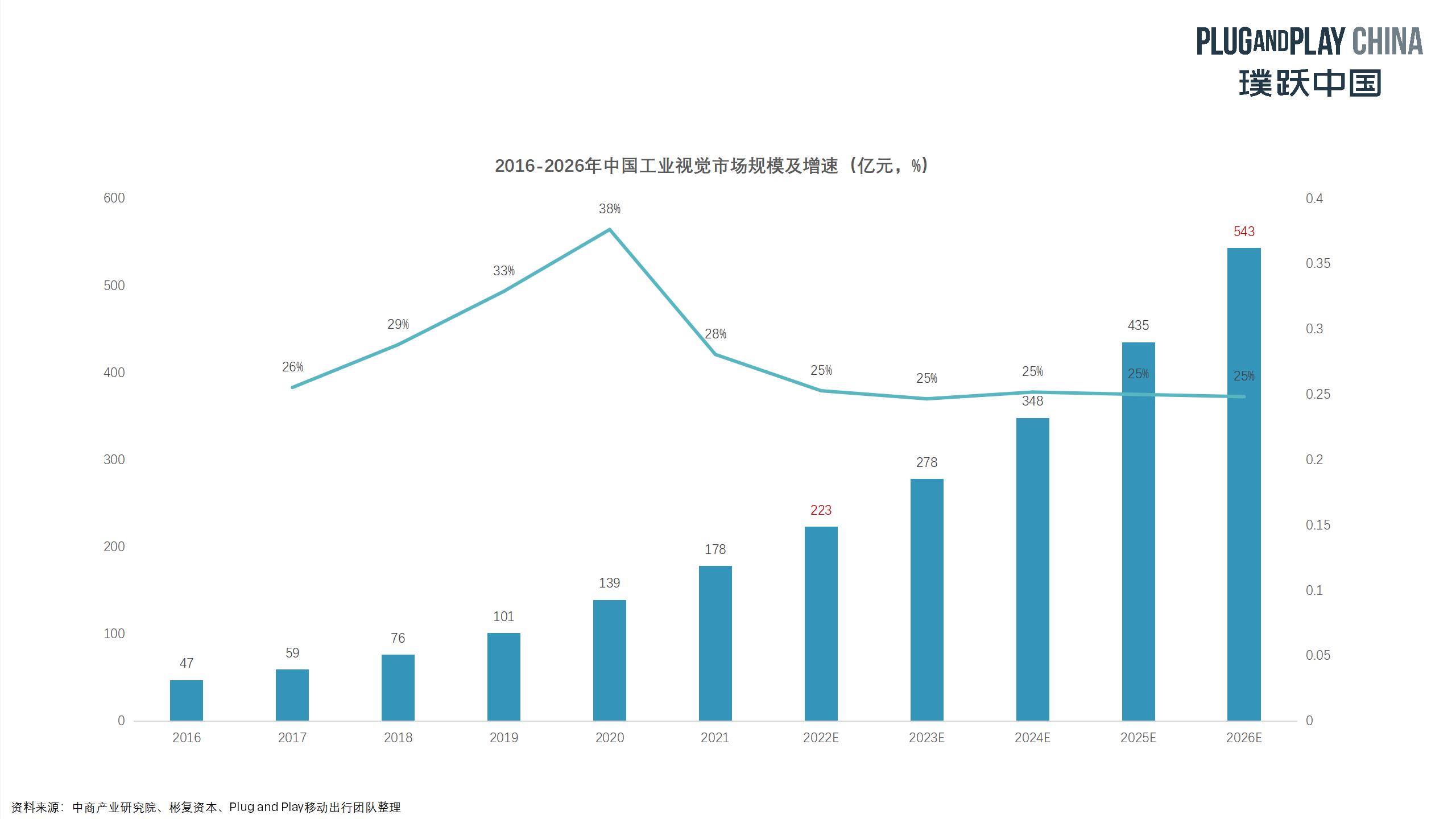

中国智能制造产值增速与工业机器视觉市场规模增速呈正相关。2022年,工业视觉市场规模为223亿,预计到2026年将超过500亿,复合增长率为25%。该行业整体发展速度较快,技术突破将对其产生较大影响。

综合具体场景的检测难度、引入关键参数更优良的AI视觉检测设备的紧迫度以及市场空间来看:

3C整机检测、高反高透玻璃镜面检测以及精密小件检测市场空间大,但检测难度较高。此外,由于3C产品更新周期短,要求设备能够快速部署应用。

随着新能源车的爆发,锂电领域电池缺陷检测迎来了爆发性增长。虽然该市场空间很大,但是由于电池铝壳、软包电池检测尚未有成熟产品,紧迫性也很强。

半导体领域市场空间大,难度高。由于对产品精密性的要求很高,复杂场景的光学检测落地较早。

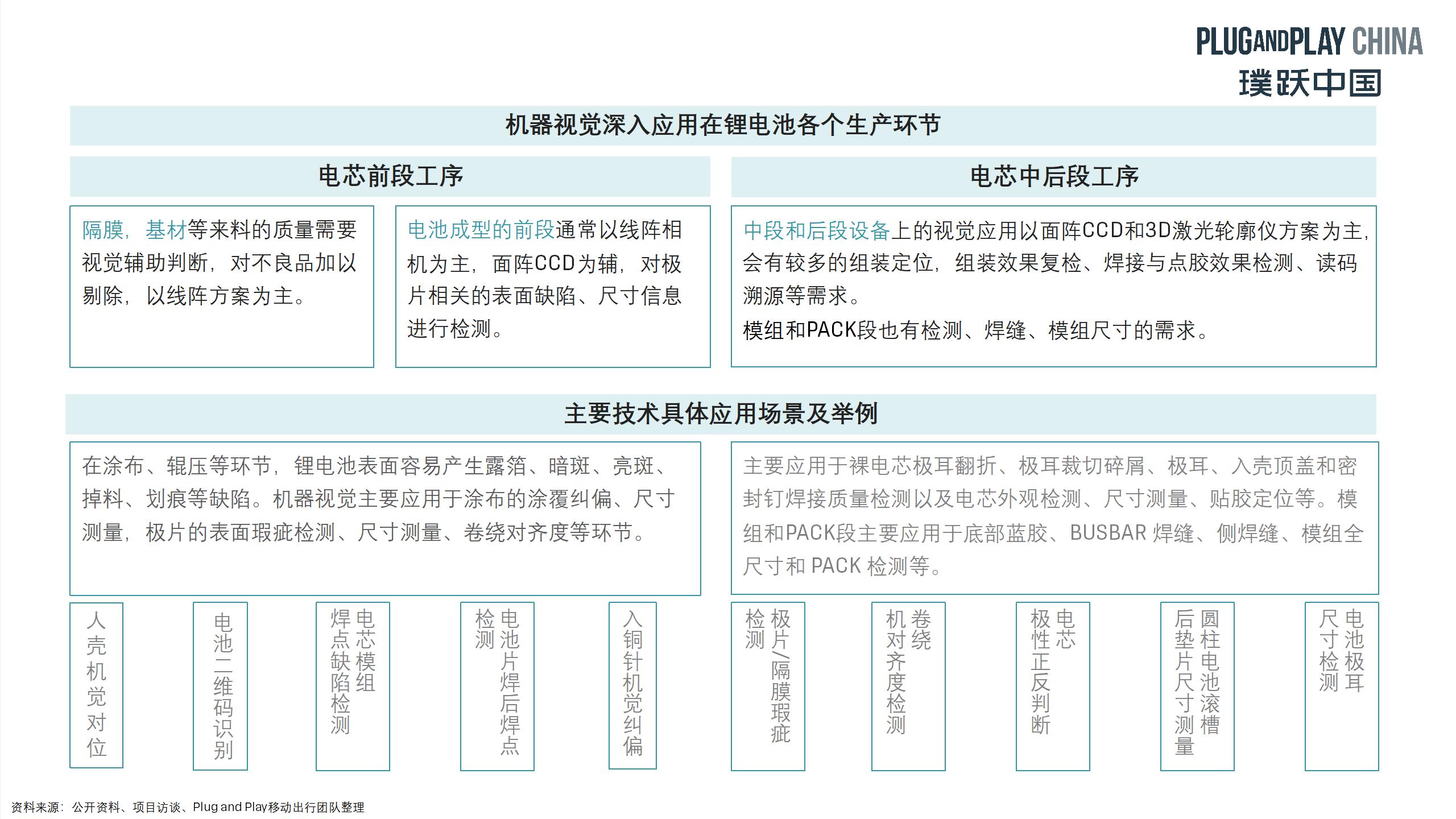

3. 行业应用场景分析:锂电行业

锂电在机器视觉的应用场景和制作工艺都比较复杂,需要多个工序进行机器视觉检测。随着电芯、模组、PACK测量要求的不断提高,被测物体的条件也变得越来越复杂,因此全线视觉检测已经成为动力电池厂商标配。在定制光源方面是难点之一,未来攻克光源技术将是一个重要的布局方向。

// 04. 机器视觉赛道产业链及核心玩家分析

1.机器视觉产业链

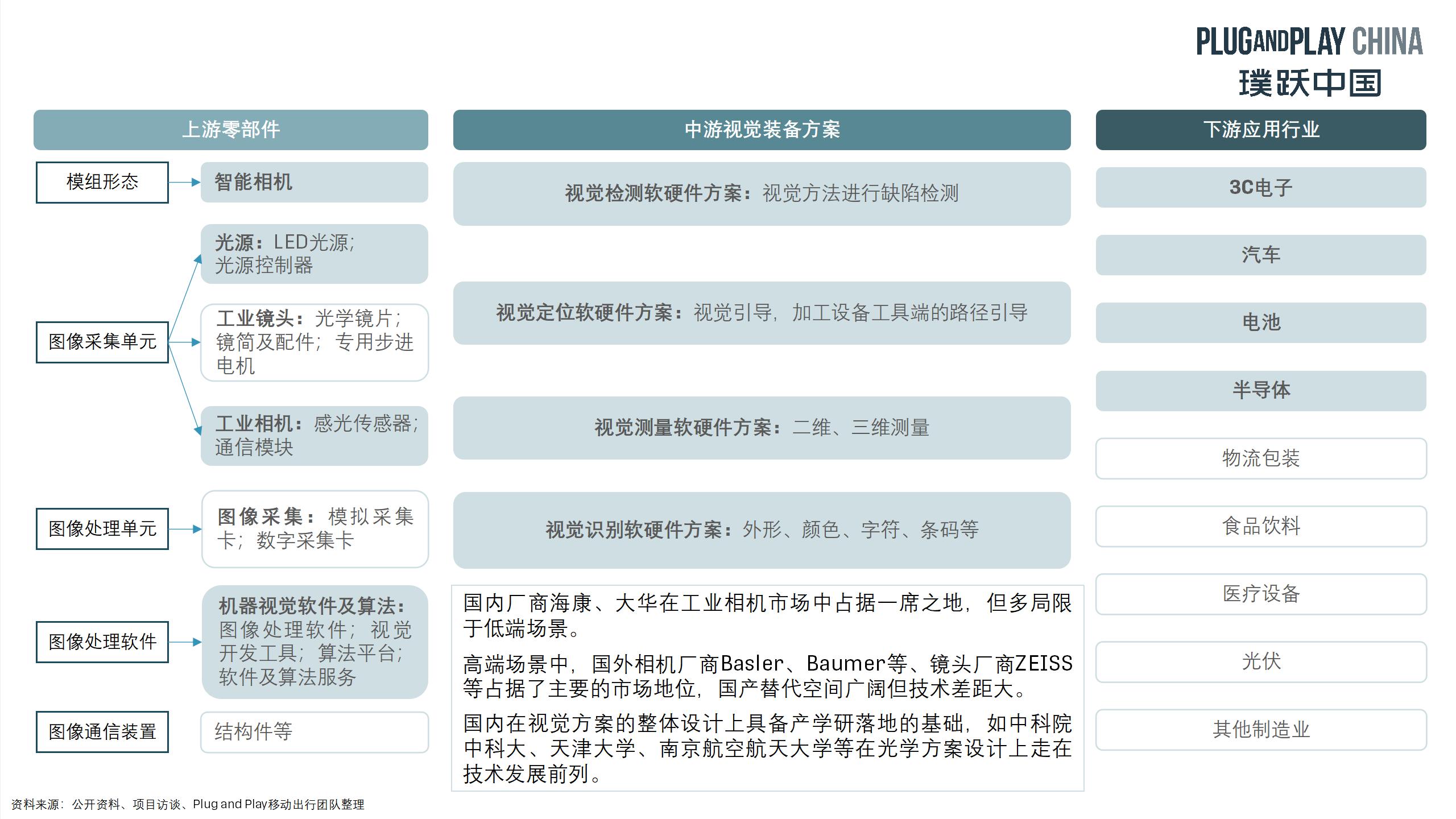

3D视觉检测设备由光源、相机、镜头、图像采集卡以及AI软件算法构成,其中AI算法价值相对较高。

2. 机器视觉市场现状及商业模式

机器视觉赛道包含四类核心玩家:视觉硬件公司、AOI公司、AI视觉检测初创公司、AI平台初创公司。

核心硬件生产商通常已经积累了一定的客户群体,因此其营收相对来说较为稳定。然而,国产硬件公司在技术上与国外厂家存在较大的差距,且相对来说硬件的研发和量产化周期较长,仍有相对较大的优化空间。

AOI公司因其在行业内的积累相对来说具有更丰富的渠道资源及更标准化的生产研发流程,盈利情况相对稳定。然而,饱和市场和相对透明的天花板也使利润空间更加透明,进一步导致了市场估值相对较低等问题。

AI视觉检测初创公司对具体技术问题的解决能力较强,对单一场景通常形成了较标准的解决方案。其业务及盈利能力相对依赖其对于具体问题的工业场景挖掘能力,且其业务上限一定程度上受限于其具体关注的业务场景。多数企业当前处于跑马圈地阶段,规模大的业务场景难以避免价格战,对其项目的交付能力和交付质量也充满挑战。

AI平台初创公司的估值较高,算法研发及问题解决能力较强,且平台建成后易形成比较显著的成本优势。这类初创企业版的毛利率从非标准化解决方案的约40%到纯软件解决方案的约60%不等,一些公司目前仍处于亏损状态。

// 05. 总结与趋势判断

工业视觉搭上“中国制造2025”,智能制造热点,加之政策鼓励、行业刚需、多场景应用,多种驱动因素使得在技术发展突破的前提下,有更多国产化替代的需求及应用场景。

AI视觉检测类初创公司及AI平台初创公司在技术实力、需求拆解、工程能力、成本优化上各有优劣,未来将根据不同应用场景,占据一定市场空间。因此,璞跃中国移动出行团队认为,工业机器视觉检测赛道建议关注有算法技术壁垒且迭代能力强/应用场景及细分行业knowhow/落地标杆案例能力/标准化交付提升效率的初创公司:

核心要素1:获取大客户资源

AI视觉检测在客户侧需要一定的学习成本。因此,首台套交付和标杆案例的实现是后续市场拓展的基础。

需要充分利用案例实践积累行业knowhow,提高算法平台的通用性,将AI视觉检测应用于核心客户的智能化全流程质量管理中。

核心要素2:找准应用场景

由于工业企业内的痛点需求碎片化,即使是针对相同需求场景进行拓展,不同客户由于产线差异,复制也会存在一定的困难。创业公司应该深耕垂直行业,围绕大客户案例,辐射所在行业做深做专。

核心要素3:建立技术壁垒

具备模型抽象能力,垂直行业打磨算法快速响应,真实解决行业头部客户的产品质检难题;

积累模块化的工程交付能力,然后逐步进行场景间的迁移,成为头部企业的合作伙伴。

核心要素4:提高标准化能力

AI视觉检测设备的成本竞争主要是开发成本、部署硬件及交付成本以及边际扩张成本等。

形成在上游自身的竞争壁垒及议价能力,才能提升交付过程中的盈利能力。

加入璞跃中国

科技创新生态

添加微信小助手 pnp_china

发送【移动出行玩家】

加入移动出行行业交流群

与更多志同道合的伙伴们共话移动出行

关于 Plug and Play China 璞跃中国

2006年成立于硅谷的璞跃(Plug and Play)是全球科技创新平台引领者,曾先后成功早期投资孵化了Google、PayPal、Dropbox 等多家互联网行业科技巨头公司,业务涵盖:早期投资、企业创新服务、创新生态空间运营等。经过10余年的发展和超过20年的长期积累,目前在全球设立50多个创新生态空间和区域办公室;累计投资超过1600家初创企业,为超过17000家初创企业进行孵化加速,为超过500家全球领先大企业提供联合创新服务,年平均举行初创企业和大企业间的对接交流活动1000余场。

2015年,在中国双创浪潮下,璞跃入华,2016年“璞跃中国(Plug and Play China)”成立。

璞跃中国立足北京——中国总部,布局上海、深圳两大区域创新中心,联动南京、武汉、无锡等城市创新合作伙伴开展中国创新业务。

璞跃中国现开设有企业创新服务、城市创新服务、科技投资、创新空间四大业务板块,构建了中国领军的线上线下创新平台,并为之配套构建了包括大企业、初创公司、城市伙伴、风险投资机构、高校科研院所、行业导师等多维度的创新生态伙伴体系。

迄今璞跃中国已服务100余家行业领军企业,累计孵化加速1700余家创业公司,并投资了包括ApplyBoard、AutoX、非夕科技、纵行科技、银基安全、大界机器人、海飞科、Authing、优时科技等超过150家科技创新企业。

加入科技创新生态请访问:https://www.pnpchina.com/join/